光通信行业专题研究报告(apd安全套多少钱一盒)

(报告出品方/作者:中信证券,丁奇、黄亚元)

光通信产业构成、价值及产业一览

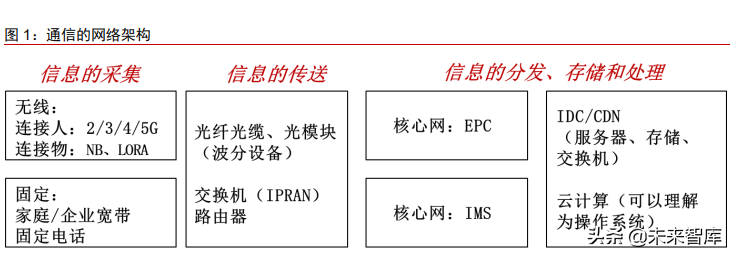

通信的网络结构:光网络承上启下,分为光设备、光缆、光模块三个环节

21 世纪,信息科技得到极大的发展,互联网、大数据、人工智能,极大地丰富了人们 的沟通和生活。而信息科技的底座便是通信网络,正是因为通信网络近二十年来的传输效 率以指数级提升,每比特成本大幅下降,使得海量数据远距离传输,集中处理成为可能, 海量的数据集中到一起,才引发云计算和大数据的革命。每比特传输成本为什么能大幅下 降,传输效率为什么能大幅提升呢?除了以 3G、4G、5G 为代表的空口效率革命以外, 另一个关键就是在传输环节光对电的替代,以及光自身传输效率的不断提升。

我们先看通信网络的架构,理解光在其中所处的位置,然后再分析产业后续的发展变 化。通信网络从网络构架上来看可以简单地分为信息的采集部分、信息的传送部分和信息 的转发、处理和存储部分,如图 1 所示。而光通信主要处于信息的传送部分,具体又可以 分为光通信设备(OTN 和 WDM)、光纤光缆和光模块。接下来我们就这三个环节分别进 行简单的介绍,然后在下一章节进行展开论述。

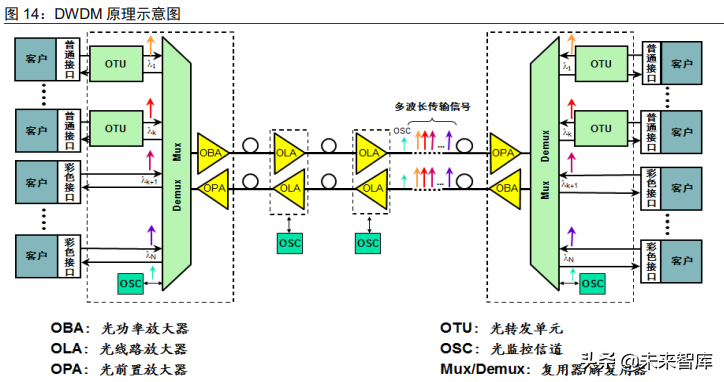

最后介绍下光传输设备(OTN、WDM)。光传输设备的价值有两个,一个是对抗损耗, 放大信号,另一个是复用介质,提升传输效率。为什么光传输设备需要这两个特性呢,因 为光在光纤中进行长距离的传送也不可避免地会有衰减、色散等问题,需要有一个设备对 其进行再放大、重生;另外,只传输一路波对骨干和城域的光纤资源是一种浪费,需要设 备将多路光进行波分复用后再传送,同时,波分复用也是提升单光纤容量的一种有效方式。

光通信产业价值:跨越信息鸿沟,迎接智能时代

随着人工智能、大数据等技术手段的发展,数据的价值越来越凸显。然而,随着采集 数据的传感器数量大增,精度不断提高,维度不断扩展,数据量呈现急剧增长的态势。如 何才能低成本、高效率地去采集、传输和处理数据是一个非常重要的课题。我们认为,中 国光网络过去十数年的快速发展,使得每比特传输成本大幅降低,为中国的数字经济发展 奠定了良好的基础。 首先从信息的采集角度而言,光网络有力地支撑了 FTTH 和 4/5G 网络,使得中国的 互联网和移动互联网迎来了极大发展。

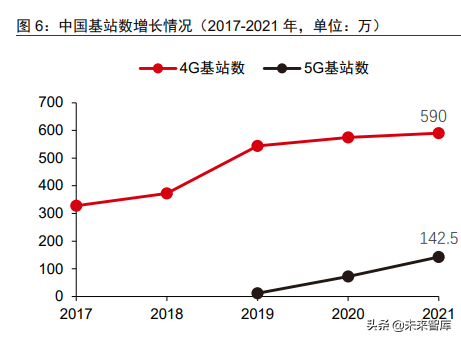

从 FTTH 来看,截止 2021 年底,中国光纤接入 FTTH/O 用户 5.06 亿,仅中国移动一 家用户数量就达到 2.4 亿。中国 FTTH/FTTO 的 用 户 比 率 达 到 93%, 相 较 于 全 球 30%的平均水平遥遥领先。FTTH 的高速发展,一方面与中国的人口基数有关,另一方 面与中国的劳动力成本和土地政策也密不可分。据中国电信集团公司科技委主任韦乐平, 中国 FTTH 的单户成本 2017 年已降到 100 美元,仅为欧美日等发达国家的 1/10。较低的 接入成本加上庞大的市场规模,使中国 FTTH 用户数量突飞猛进,根据工信部数据,到 2020 年底中国 FTTH 端口数约 9.18 亿个。 同时,中国也在不断推进 4/5G 的建设,2019-2021 年,中国共新建 5G 站点 142.5 万。在 FTTH 和基站的大规模建设共同推进下,根据《2021 年通信业统计公报》,2021 年底中国光缆总长度 5488 万公里,其中 2021 年新建 319 万公里。

光通信网络从接入层来看主要有 PON 网络,从汇聚、骨干和核心层来看,主要设备 有 WDM、OTN 等。

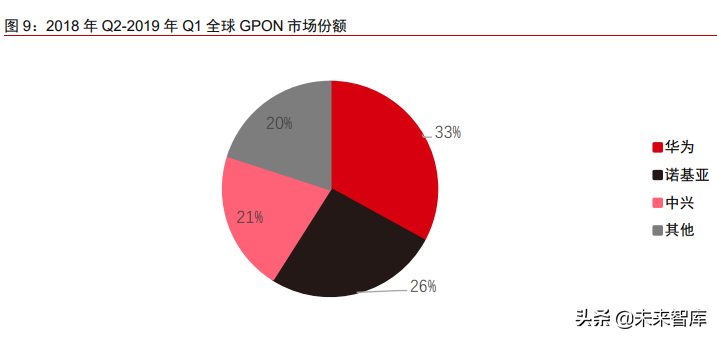

接入层:PON 市场中国厂商占据七成份额,核心环节 PLC 占五成份额

PON(无源光网络)是指(光配线网中)不含有任何有源电子设备,ODN 全部由光 分路器(Splitter)等无源器件组成,不需要贵重的有源电子设备。该技术由 20 世纪 90 年 代的 BPON,发展到 21 世纪初期且沿用至今的 GPON 和 EPON,又到后来的 10G PON、 XG-PON 等等。

全球和中国 PON 市场空间料将保持稳定增速,根据市场研究公司 Dell'Oro Group 的 最新报告,预计 2021 年至 2026 年,用于 FTTH 部署的 PON 设备、有线宽带接入设备和固定无线 CPE 的销售额将会增加,因为服务提供商希望扩大其固定宽带服务的覆盖范围 和速率。得益于光纤建设和补贴措施,相关市场收入有望在 2024 年达到 180 亿美元的峰 值。这份宽带接入五年期预测报告的其他重要内容包括:预计 PON 设备收入将从 2021 年的 83 亿美元增长到 2026 年的 98 亿美元,主要得益于 XGS-PON 在北美、EMEA(欧 洲、中东和非洲)和 CALA(加勒比海和拉美地区)的部署;到 2026 年,固定无线 CPE 的收入预计将达到 28 亿美元,其中 5G Sub-6GHz 和 5G 毫米波的出货量将会领先;随着 运营商加大 DOCSIS 4.0 的部署力度,到 2024 年,有线分布式接入设备(虚拟 CCAP、 远程 PHY 设备和远程 MACPHY 设备)的收入预计将接近 9 亿美元。

市场格局层面,据 Dell’oro 统计,全球主要的波分设备生产商包括华为、诺基亚、Ciena 和中兴通讯等。2020 年,华为、中兴通讯、烽火通信的市占率分别为 30%、12%、6%, 中国厂商占据半壁江山。

我们接下来分析下波分产品核心元器件的国产化情况。DWDM 主要组成部分有线路 侧的 OTU、波分复用和解复用器、光放大器、光监控单元 OSC。其中 OTU 作用为将线路 侧携带业务的 850、1310nm 等波长光信号转换成 WDM 特定波长光信号后输出,国内华 为、中兴通讯、烽火通信、光路科技等可自主生产;光放大器主要有 EDFA 放大器和 Raman 放大器,其作用在于解决光长距离传输衰耗再生的问题,国内光迅科技、昂纳科技、锐科 激光等均可以生产;光监控单元 OSC 的作用在于对设备进行管理,华为、中兴通讯、烽 火通信等厂家均可生产。

这里面比较复杂的是波分复用和解复用器,其主要作用是将多路光合为一路,以及将 一路彩光分解成多路光,就是利用不同波长的波在光纤中相位延时的不同,形成相消型干 涉,在某个特定的端口只输出特定的光,从而实现将其解复用为多路信号的目的,目前国 内厂家尚不具备能力进行生产。

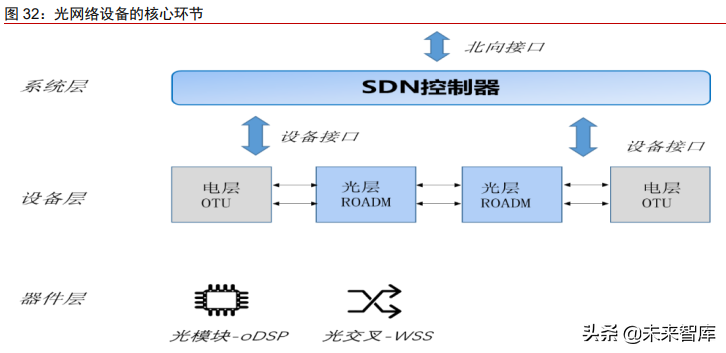

我们主要介绍第三代 ROADM 技术 WSS。WSS 最大的特点是每个波长都可以被独立 的交换。多端口的 WSS 模块能独立在输入的多个波长信号中将所选择的波长信号输出到 指定的输出端口,可以通过软件控制动态上/下任意波长,增加网络配置的灵活性。因此基 于 WSS 的网络具有多个自由度,不再像 WB 或 PLC 那样需要对网络互连架构做预先设定。

WSS 器件主要由国外生产厂家控制,包括 Finisar、Molex、Lumentum 等。我国目 前在这一块比较薄弱,海思已经开始自供,光迅科技、博创科技在研发过程中。(报告来源:未来智库)

光模块及芯片:模块三分天下有其一,高端光、电芯片差距明显

光器件主要分为芯片、光有源器件、光无源器件、光模块与子系统四大类。其中有源光收发模块的产值占据最大份额,根据 Yole 的统计约为 65%。且从性能上看,光收发模块是光电转化的核心器件,负责光信号的产生、 调制与探测,主导着光通信网络的升级换代,在接入端、传输端等不同细分市场上均发挥 着至关重要的作用。

全球光器件市场规模达百亿,中国光器件市场加速扩张。据 Yole 统计,2020 年全球 光模块市场规模突破 96 亿美元,预计 2026 年达到 209 亿美元,2020-2026 年年均复合 增长率为 14%。光模块市场实现高速增长的主要原因包括:1)电信市场稳定增长:随着 5G 光模块和 10G PON 光模块的上量;电信市场未来几年有望维持 5%的复合增长;2) 数通市场爆发式增长:超大型数据中心加快部署 100G/40G 光模块使得数据中心高速光模 块未来几年复合增速超过 19%。

全球光模块市场相对分散,中国占据 36%市场份额。与光设备、光纤光缆不同,光模 块由于场景不同,对光模块的传输距离、速率、封装方式的需求都不同,造成型号众多, 集中度比较低。从全球市场份额排名,国内有中际旭创、光迅科技、海信宽带(未上市)、 华工正源四家厂商跻身全球前十,其余席位均被美、日厂家占据。总体看,国内厂商依靠 封装技术在无源光器件、光收发模块等中低端细分市场较竞争力强;在高端有源器件、芯 片等方面发展空间较大。

ROSA 主要包含两个组件 PD 和 TIA。PD 是 Photo Detector,光电探测器,负责把 光的强弱转换成电流的大小。PD 还分成 PIN 和 APD 两种类型,APD 是雪崩二极管,灵 敏度更高。TIA 是 Trans-Impedance Amplifier,跨阻放大器的缩写,用来把电流信号转换 成电压信号。

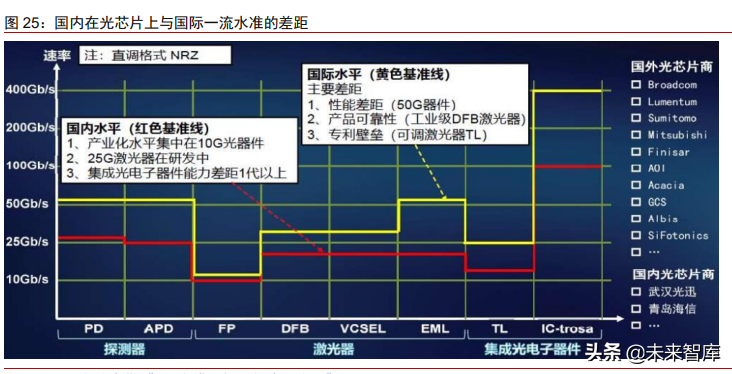

从核心光芯片能力分析,目前国内只有部分企业了掌握了 10Gb/s 速率及以下的激光 器、探测器、调制器芯片,源杰科技、光迅科技在 25G 的激光器(包括 DFB 和 VCSEL) 有规模发货能力,探测器层面光迅在 25G 的 PIN 和 APD 基本可以实现自供。但我国整体 上在高端芯片能力比美日发达国家落后 1-2 代以上。而且,我国光电子芯片流片加工严重 依赖美国、新加坡、加拿大、德国、荷兰等国家和地区,使得我国在国家各级研发计划支 持下发展的关键技术大量流失。由于缺乏完整、稳定的光电子芯片、器件加工工艺平台以 及工艺人才队伍,国内还难以形成完备的标准化光通信器件研发体系,导致芯片研发周期 长、效率低,造成我国光通信器件技术与国外差距逐渐扩大。

从全球来看,日美的主流厂商 Oclaro、lumentum、Finisar、Neophotonics、MACOM、 Avago、三菱电机、住友等都实现了 25G 激光器、探测器的大规模发货。

从国产化的角度来看,我国光纤光缆需要突破的环节主要包含:1、普通光纤:主要 是光纤预制棒的套管部分,目前基于 RIC 工艺制备预制棒的都是从德国贺利氏进口,长飞 2014-2016 年分别向其采购 7.5 亿元、6.1 亿元和 6.5 亿元;2、特种光纤:目前国内制备 超低衰减光纤芯棒的高纯度硅料和锗料基本依赖进口,然后需要大量氟掺杂材料(比纯二 氧化硅高 3~4 倍),此外,超低损光纤所需光纤涂覆料也基本被国外几家企业垄断(荷兰 皇家帝斯曼、Momentive Speciy Chemicals Inc、JSR 株式会社),原材料部分是国内 后续光纤性能进一步提高的瓶颈;3、海底光缆:由于我国当前主要是东海、渤海湾、黄 海或南海近海底光缆建设,属于无中继浅海光缆通信系统,对于深海光缆、中继供电技术 需求不大,或制约国内光纤企业在这上面取得进一步突破。下面我们对三块展开进行叙述。

首先我们来看普通光纤和特种光纤:光纤预制棒是圆柱形的高纯度石英玻璃棒,中心 部分(即芯棒,亦称为芯层)是折射率较高的玻璃材料,而表层部分(即包层)是折射率 较低的玻璃材料,目前国内制备超低损光纤芯棒的原材料主要依赖进口。光纤预制棒加热 拉丝即为光纤,由芯层、包层和涂覆层构成。光纤加上护套即为光缆,护套通常由聚乙烯 或聚氯乙烯和铝带或钢带组成,主要用于保护缆芯,具有良好的抗侧压力性能及密封防潮 和耐腐蚀的能力。

未来展望:向上突破迎来机遇,开放光网络带来挑战

中国在光通信整个领域取得了巨大的成绩,在光模块封装、光纤光缆、系统设备等领 域都获得了全球一半以上的市场份额,并且通过不断投入研发在追求往上突破,获得更多 的产业话语权。但是美国和日本的厂商在高端光芯片、电芯片、特种光纤、设备核心元器 件领域依然具备较大的优势。一方面,美日的头部光设备、光器件厂商在不断进行并购, 比如 II-VI 合并了 Finisar,思科收购了 Acacia,Lumentum 并购了 Oclaro、Coherent、 NeoPhotonics,通过并购进一步完善产品线,扩大领先优势;另一方面,它们也在推进开 放光网络,希望通过重塑生态来进一步巩固领先地位。

全球的头部厂商都在积极布局光通信的未来,应当说国内光纤光缆、光模块光芯片后 续的发展路线比较清晰。光纤光缆一方面提升光棒的品质,降低成本,使得光纤光缆更富 有全球竞争力,扩大海外销量;另一方面在深海光缆、特种光纤上需要不断取得突破。光 器件一方面在 400G/800G 高端封装上扩大市占率;另一方面有赖于在 25/50G 高端光电芯 片上逐步靠近国际先进水平,通过垂直一体化来提升企业的盈利能力和全球竞争力。而光 通信设备在三个环节里无疑是最为重要的一块,也是后面最大的一个变量。我们围绕光通 信设备的关键环节展开推演后续的产业格局,并从关键变化中寻找投资机遇。

光网络设备的核心控制点与开源的主导权

当前光网络设备都是软硬件耦合的,控制器的 OS、设备接口定义和核心元器件以及 集成均由一家厂商提供,厂商的话语权和毛利率水平较高,也更有能力进行前沿研发,不 断提升产品竞争力。另一方面,中国厂商华为、中兴、烽火逐渐获得了行业的主导权,中 国厂商市场份额超过一半。 在全球光网络充分竞争的同时,北美的市场却相对封闭,主要是 Nokia 和美国 Ciena、 Infinera 竞争,北美价格是全球平均的 2 倍,导致北美 OTT 和运营商倡导开放光网络以驱 动竞争降价。同时,北美的产业链主要聚集在协议、核心光电器件等高端领域,缺乏领先 的系统设备厂商进行系统集成。这使得北美在设备领域竞争力偏弱,在亚太、欧洲、中东 北非丢失了很多份额,推进开放光网络有助于北美产业链重塑市场话语权。

2020 年,安卓一年 APP 下载量高达 1085 亿次,全球用户在 Google Play 上的消费 达 386 亿美金,按 30%的佣金来算,光 Google Play 商城的应用分发,就能给谷歌创造 116 亿美金的收入,这还不包括谷歌的搜索、音乐、Youtube 等自营产品的收入。应当说, 安卓为谷歌创造了巨大的商业价值。(报告来源:未来智库)

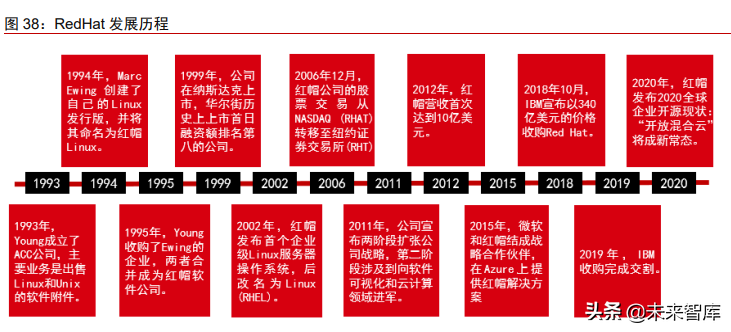

Redhat 服务器操作系统的商业模式

在服务器的操作系统提供商中,Redhat 无疑是最成功的那一个。Redhat 以 OS 为起 点,成为全球领先的开源软件解决方案提供商。 公司成立于 20 世纪 90 年代初,最开始聚焦于 Linux 开源操作系统技术,靠附件的出 售盈利。1999 年在纳斯达克上市,2002 年,红帽发布首个企业级 Linux 服务器操作系统, 后改名为 Linux (RHEL)。2011 年,公司开始向软件可视化和云计算领域进军。2015 年, 微软与红帽结成战略合作伙伴。2018年10年,IBM宣布以340亿美元的价格收购Red Hat。 2020 年,公司发布全球企业开源现状“开放混合云将成为新常态”,助力打造统一体验。

交换机、无线设备的 OS 解耦:运营商场景动力不足,云计算部分场景可行

手机市场和服务器的操作系统承载了海量的应用,极其复杂,从而衍生了一个单独的 OS 市场,并给了相关公司很好的商业回报。而交换机、无线设备的 OS 则更多像一个嵌 入式 OS,仅仅用于对设备进行管理、调度、通信,相对封闭,很少有第三方应用,更谈 不上生态。加之这两种专用设备的市场体量和手机、服务器差距较大,OS 的价值量也偏 小,比较难单独孕育出一个交换机的 OS 公司或者是无线设备的 OS 公司。Google 自研 交换机操作系统成功以后,有一批人出走创建了 Cumulus,希望做成一个类似微软的交换 机软件公司,但是他们很快发现独立 OS 需要适配各种交换芯片以及硬件,工作量极大, 投入回报不成正比。

我们认为,在通信设备的 OS 无法直接形成商业销售,开源出来所有方都能受益的情 况下,需要下游有极高的集中度,整个商业闭环才能形成。我们看到,2020 年公有云厂 商 CR4 的集中度达到了 73.4%,而且数据中心作为单一场景,在美国的市场规模达到了 39.5 亿美金,占美国以太网交换机市场份额的 46%。自己是主要的受益方,且只需要考 虑单一场景,OS 的研发不需要考虑运营商、企业网的各种复杂场景,投入不需要那么大, 这是亚马逊、谷歌、微软纷纷自研或开源数据中心交换机 OS 的原因。

相比数据中心交换机,运营商和企业网的交换机 OS 的开源进程,以及无线设备的开 源进程就显得比较滞后。我们判断这与运营商和企业市场的行业集中度有关系,根据 IDC 数据,2020 年全球电信运营商的营收大约在 1.53 万亿美元左右,全球最大电信运营商中 国移动 2020 年营收大约为 1180 亿美元,CR1 市占率约为 10%。这使得运营商缺乏足够 强的动力做垂直一体化。另外,运营商和企业网的应用场景也远比数据中心复杂,投入产 出回报比比较低。

开放光网络进程:DCI 场景有望实现,运营商场景缺乏支撑

开放光网络的几个核心环节有体系的搭建、控制器的软件、南北向的接口,以上均有 不同的组织和公司在推进。由于光网络的市场空间比交换机要小很多,更远小于服务器, 这使得开放光网络的推进速度比较缓慢,且有各种问题。

系统设计层面:Google 成功在 DCI 商用,AT&T 和 Facebook 推进运营商场景无果

倡导体系架构开源的有三大流派,一是 Google 主导的 OpenConfig(部分 OTT 厂家 商用),二是 AT&T 主导的 Open ROADM(未商用),三是 Facebook 主导的 TIP(未商用)。

OpenConfig 获得了商用,算是比较成功。2015 年,谷歌牵头成立, 定义自用网络 设备的开放 YANG 模型接口,其中包括 DCI BOX 部分,用于数据中心点到点互联;采用 自用、够用原则, Google 不需要的特性一般都不接纳,也不对外提供配套控制器软件产 品,基本满足自身 DCI 互联的需求之后,2018 年后该模型就没有做大的演进。 OpenConfig 成功的原因还是在于它聚焦的数据中心互联(DCI)这单一场景,没有考 虑复杂的运营商网络场景,收敛了需求,使得开发相对简单。基于谷歌的 OpenConfig, BAT 也分别定义了自己的私有扩展模型,这使得 OpenConfig 的版本比较发散,对于 DCI BOX 厂商来说,要做的工作量还比较多。

除了谷歌定义了数据中心的 DCI 产品以外,AT&T 和 Facebook 也试图定义运营商网 络的光网络产品。2019 年,AT&T 携手 Cinea 测试了单厂家的 OpenROADM 控制器北向 接口定义,AT&T 的现网厂商富士通、Nokia、Infinera 都没有参与,这使得 OpenROADM 推动起来非常困难。从 2019 年以后,项目就基本处于停滞状态。Facebook 设计的 TIP 从 2016-2021年在光网络层面开源了 4代白盒设计,从 Voyager、Cassini到 Galileo、Phoenix。 由于 Facebook 自身不是运营商,其推进的力度更弱,一直没有运营商对其进行大规模测 试,更不用提商用。

开源控制器软件层面:OpenDaylight 没有找到商业模式,无法形成商业闭环

Opendaylight 源于 Cisco、Brocade、Big Switch 的联合项目,后来单独成立了 Lumina 公司,志在成为网络领域的 Redhat。但如前文所述,Redhat 商业成功的前提是服务器操 作系统市场空间足够大,且 OS 并非单一的通信功能,而是承载了上层大量应用,极富商 业价值。和 Lumina 有点相似的是数据中心交换机独立 OS 公司 Cumulus,Cumulus 最终 也没有能够独立运作下去,而是被英伟达所收购。

从谷歌、AT&T、Facebook、Lumina 等商业组织的情况来看,我们认为光网络的开源 和交换机有点类似,在数据中心层面有望实现商业闭环,而对于运营商场景而言,由于应 用场景复杂且缺乏单一利益主体足够强有力的支撑,商业化实现起来比较困难。

开放光网络对国内光通信的挑战与机遇

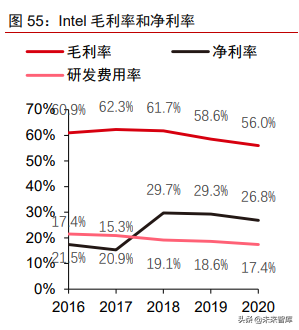

从服务器和交换机的历史来看,控制软件或者说 OS 开源后,整机设备提供商将不拥 有高毛利,整个产业的价值高地将往核心器件厂商转移。 以服务器为例,在大型机和小型机时代,IBM 和 HP 拥有高毛利。服务器从小型机转 向 X86 之后,新的整机厂商如浪潮信息不再拥有高毛利率,整个产业链的主导权转移到了 提供 Linux 的 Redhat、提供 CPU 的 Intel 身上。

交换机的情况也类似,思科由于提供芯片、OS、整机一体化解决方案,能拥有高毛利, 持续推动产业创新。当 AWS、谷歌将数据中心交换机白牌化后,整机厂商不再拥有高毛 利,整个产业链的主导权转移到了 OS 厂商以及提供交换芯片的博通身上。智邦科技毛利 率比较低,由于没有纯粹的第三方 OS 厂商,Arista 也提供 OS 和白盒交换机硬件进行对 接,我们以 Arista 的财务指标来代替 OS 厂商。

我们认为,和交换机类似,数据中心的 DCI 互联后续有望逐步采用开放网络,这一块 价值链的主导权将逐步从整机厂商里转移到核心光器件厂商。这对中国光通信厂商而言, 既是挑战,也有一定的机遇。挑战在于,中国的总体格局是光通信设备强,核心光器件弱; 机遇在于,中国光器件厂商多数体量还不太大,有些公司如果聚焦于数据中心 DCI 互联, 有望取得比较快的成长。

如果说光器件中国厂商正在拾级而上,话语权逐步增强,那么在开放光网络标准层面, 中国厂商就相对缺位。从系统架构、管控软件、接口定义主要分布均由美国厂商所主导, 这主要也因为美国云计算进程领先中国,DCI 互联需求先于中国所形成的。随着中国云计 算蓬勃发展,后续中国在 DCI 互联的开放光网络层面也有望获得更多的话语权。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】。未来智库 - 官方网站

本文内容由互联网用户自发贡献,该文观点仅代表作者本人。如发现本站有涉嫌抄袭侵权/违法违规的内容,请发送邮件至 203304862@qq.com

本文链接:https://jinnalai.com/pinpai/144755.html