2024年第一周,A股才跌了4天,还行

老规矩,文末开喷,正文再叨两句。

要我说,A股很多时候玩的就是情绪,玩的就是预判,以及情绪的情绪、预判的预判。

举个很简单的例子,A股核心宽基指数沪深300。

沪深300过去10年各季度的盈利增速如下图。

可以发现,沪深300的盈利增速总体是比较稳定的,在-5%~+10%之间波动。

那么问题来了,是不是盈利增速高的季度,沪深300就上涨呢?

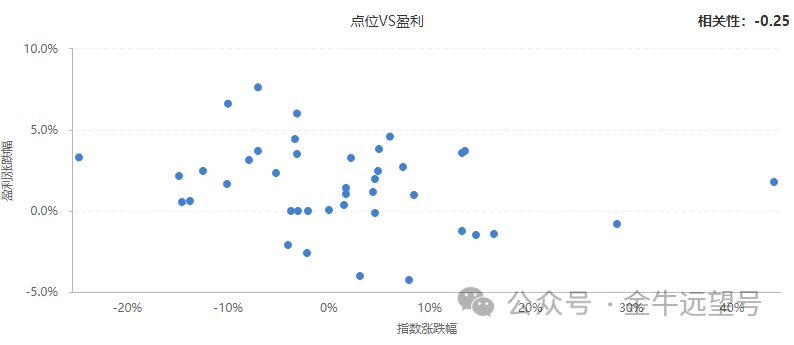

我们可以把每个季度的指数涨跌幅(下图横轴)和盈利增速(下图纵轴)拿出来做个对比。

结果显然,二者并没有任何相关性,甚至是负相关性。

也就是说,偶尔会出现沪深300当季度盈利上涨,但是指数下跌;或者盈利下降,但指数上涨。

其他大部分时候,沪深300的涨跌幅和盈利毫无关系。

那么,是什么决定了沪深300每个季度的涨跌幅呢?

是估值。

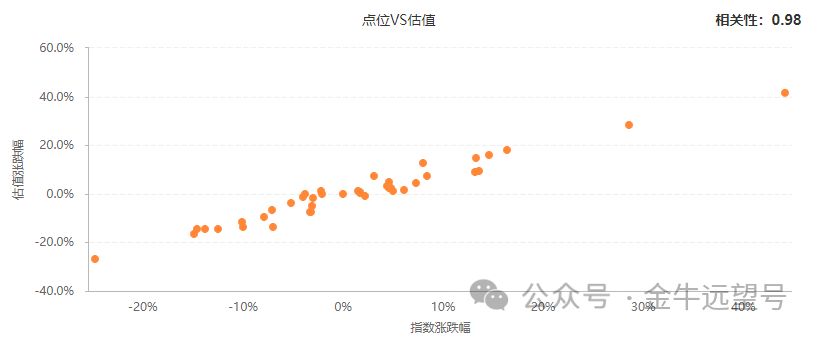

下图横轴是每个季度的指数涨跌幅,而纵轴是估值涨跌幅。

二者几乎完全一致。相关性0.98,非常接近于1。

换言之,沪深300每个季度的涨跌幅,几乎完全取决于估值,而非盈利。

盈利是企业最真实的业绩表现,是树上的花,是客观的存在;

估值纯粹是投资者给股票的定价,是心中的花,是主观的判断。

这意味着,在短期内A股的股价几乎完全取决于主观判断,而非盈利表现。

特别乐观的时候,市场能给你定50~100倍的市盈率PE,200倍也很正常。股价也会疯涨。

比如2007年的中国神华、中石油和中国银行;2021年的茅台、恒瑞和宁德时代。估值都是50~100倍。

而特别悲观的时候,估值却被判定为10~20倍,股价暴跌。比如前面的6家公司,全都出现过或正在表现出10~20倍的估值。

但是注意,这一切有一个前提,那就是中短期。

中短期内,估值可以随意表现,肆意地决定股价;而拉长看,估值总会回归。

前面那些股票冲击到50~100倍PE时,确实很爽,确实很牛。但这种离谱的估值是不可持续的。因为它不代表客观事实,它只是人们心中的花。

像能源股(神华和中石油)和银行股(中国银行),全世界百年的资本市场会告诉你,10倍左右PE才是合理的(去除周期性后计算出来的PE,下同)。

具体要看企业质量,个别企业可以高一些,也有个别会低一些。但无论如何都不是2007年牛顶的50~100倍。

而从50~100倍的PE跌到正常的10倍。不考虑盈利变化,仅估值就要下跌80%~90%。

这就是为什么神华和中国银行2007年牛市见顶后整整跌了6年才完全见底。中石油甚至跌了13年才完全见底。而时至今日,上证指数还未回到2007年的高位。

A股如此,全世界亦如此。

日经225指数1990年达到了50~60倍PE,随后跌了20年。纳指2000年超过50倍PE,随后跌了15年。

事实上,每一轮牛市泡沫的破裂,都是这么个情况。

情绪狂热、投资者拥挤,估值很高,往往是最乐观的时候,但也是最危险的时候。

反过来也是如此。

中国神华、中国石油和中国银行的见底都是10倍PE以下,甚至是5倍,也就是市场最悲观的时候。

这时候买入反而是安全的,即使盈利确实不咋的,即使市场继续悲观。

以中国银行为例。

过去10年的盈利增速远低于GDP,确实不好。而在巨大的争议下,中国银行过去10年的PE保持在5倍左右,也是一个持续悲观的估值。

但这些都不妨碍中国银行的股价实现见底和长期上涨。过去10年翻了近3倍,年化收益率接近11%。

当然,也不是说所有公司都要跌到10倍才会见底。对于消费、医药和科技成长股,全世界百年资本市场告诉我们的是,合理估值在20~30倍左右。

这也是为什么2013年10倍以下PE买茅台,在接下来7年就能获取30倍收益。因为10倍给得过低了,而茅台实际表现又过于优秀。

至于当下,我觉得没必要展开了。毕竟都是成年人了,每个人都有自己的判断,无论是宏观还是微观。

我只能说,

从长期看,A股的大部分行业都已经跌到了合理估值的下限水平。买入的风险是较小的。

而从短期看,A股的股价依然取决于估值,也就是人们心中的花。走势的不确定性是存在的。

报下格指2.5。最重要的不是2.5能否被突破,而是A股的位置具有吸引力。

本文内容由互联网用户自发贡献,该文观点仅代表作者本人。如发现本站有涉嫌抄袭侵权/违法违规的内容,请发送邮件至 203304862@qq.com

本文链接:https://jinnalai.com/fenxiang/479684.html